もしも今日から個別株投資を始めるなら「この10銘柄」

「また急落があったら何を買う?」という質問をいただくことが多いです。しかし買うとしたら新規の銘柄ではなく、今持っている株を買い増しするでしょう。

というのも、すでに銘柄分析も終わっていて信頼できる会社だとわかっているところに追加投資したいからです。

でもそれだとあまりにも参考にならないと思うので、今回は「私が今日から個別株投資をスタートさせるならどんな10銘柄を買うのか?」という目線で選んでみました。

銘柄の下に選ぶ理由を添えています。

① 寿スピリッツ(2222)

お菓子の製造・販売を行っている食料品業の会社です。

PER 22倍

PBR 8.3倍

ROIC 33%

選んだ理由

・コロナ禍から大復活、現在も業績絶好調

・インバウンド観光客からの恩恵を受ける

・日本のインフレにも強い

・日本有数の経営効率の良さ(ROIC33%)を誇る

・グロース株優位のセクターローテーションが起きた時の保険にもなる

② グリムス(3150)

電力のコンサルや電力の小売を行う卸売業の会社です。

PER 14倍

PBR 4.7倍

ROIC 21%

選んだ理由

・今後AIやデータセンターの建設により電力需要が上がることが予想される

・財務健全で、電力系では圧倒的に経営効率が良い

・グロース株優位のセクターローテーションが起きた時のヘッジ

・今後も無くなりにくいビジネス

③ いよぎんHD(5830)

中国四国地方の地域銀行です。

PER 9倍

PBR 0.5倍

配当利回り 3.0%

選んだ理由

・今後日本の金利が上がってくれば収益が良くなる

・日本の地銀でNo. 1の含み益

・債券だけでなく株式にも投資している優秀な銀行

④ ヨシコン(5280)

REIT運用や不動産賃貸業を営む不動産業の会社です。

PER 4倍

PBR 0.5倍

配当利回り 3.4%

選んだ理由

・金利上昇の煽りで長らく割安に放置されていた株

・銀行業と不動産業は逆相関になりやすく、③いよぎんHDのヘッジになる

・地元密着型の経営により競合となるライバルが少ない(=ライバルの多い不動産業界では需要)

⑤ santec HD(6777)

光装置・光関連部品などのオリジナル製品を製造販売する電気機器業界の会社です。

PER 17倍

PBR 4.2倍

ROIC 17%

選んだ理由

・他社に真似されないニッチトップ企業

・経営の方針が常に「勝てる分野だけに絞って資本を集中投下する」

・その結果、製造業では他を圧倒する高いROICを実現

・自社製品の使い道が「眼科で使うレーザー装置」・「光を用いた高速通信」・「先端半導体への利用」と3事業に綺麗に分散されているため景気サイクルに巻き込まれにくい

⑥ 三井物産

化学品・エネルギー・インフラ・金属資源などを扱う総合商社です。

PER 10倍

PBR 1.1倍

配当利回り 3.3%

選んだ理由

・総合商社の中で最も資源の比率が高い(=インフレに強い)

・INPEXのような資源株と連動する性質があるものの、事業ポートフォリオが分散されていて安定している

・バフェット効果が継続中

・大型株を入れることで「小型株だけ」よりもポートフォリオが安定する

⑦ サンドラッグ(9989)

ドラッグストア大手の小売業の会社です。

PER 16倍

PBR 2.4倍

配当利回り3.1%

選んだ理由

・生活必需品を扱うため不況にも強いディフェンシブ株

・ドラッグストアの中ではコストをかけない経営を目指していて保守的

・円高になっても利益率が下がらない内需株

・100株で5500円分の商品券が優待でもらえる✨

⑧ 電源開発(9513)

「Jパワー」の名前で知られる、発電所を持つ電気・ガス業の会社です。

PER 9倍

PBP 0.4倍

配当利回り4.1%

選んだ理由

・将来も無くならない半永続企業

・長期的に安定配当がもらえるディフェンシブ株

・円高になると燃料費が安くなって利益率が上がりそうな円高メリット株

⑨ 前澤工業(6489)

上下水道の機械製品を製造販売・保守点検を行う機械業の会社です。

PER 8倍

PBR 0.9倍

配当利回り2.7%

選んだ理由

・水道管老朽化の問題が深刻な日本では今後も旺盛な需要が見込まれる

・時価総額240億円に対して150億円も現金を持っているキャッシュリッチ企業(=株主還元余力たっぷり)

・機械業界は景気敏感だけど前澤工業の利益の半分は「保守点検」という継続収入だから、不況下でも利益が減りにくい

⑩ SCREEN(7735)

半導体の洗浄装置世界一位の機械業の会社です。

PER 13倍

PER 2.8倍

配当利回り 2.1%

選ぶ理由

・半導体製造工程の4割が「洗浄」

・AI用チップもパワー半導体も全て洗浄の工程がある

・その洗浄装置で世界シェア1位

・直近の高値から半値になり割安感が出てきた

以上10銘柄でした!

では最後に「なぜこの10銘柄になったのか?」という大きな視点でポートフォリオを見直してみます。

⭐️何故このバランスなのか?⭐️

◾️円安メリットの外需株 : 円高メリットの内需株を3:7のバランスにしています

→円安が再び加速するよりも、今後円高に傾いていく可能性が高いことを考えて内需の会社を7割にしました。円高になると日経平均は下がりやすいですが、このポートフォリオならばむしろ上昇する可能性の方が高いでしょう。しかし長期的には円安が進むことも考慮して外需株を3社組み入れています。

◾️金利上昇によるダメージを極力低くするために自己資本比率の高い会社を選びました

→グリムス・寿スピリッツ・santec・サンドラッグ・前澤工業・SCREENはいずれも自己資本比率が60%を超える財務健全な会社です。「借金が少ない」ということは、今後日本の金利が上昇しても利益に与えるダメージが少なく、むしろ利益を成長させ、安定した配当を出し続けることができるでしょう。

◾️上記の会社は利益率とROICを重視して選びました

→グリムス・寿スピリッツ・santec・サンドラッグ・前澤工業・SCREENは借金が少なく、その中でも高い利益を出し続けている企業たちです。今後の日本では人件費や材料費の高騰が続くと私は考えていますので、ROIC(=投下資本利益率)がとても重要になってくるでしょう。そういう会社は会社内部に複利利いてくるため、長期保有に適しています。

◾️残りの会社は資産性の高いビジネスを持っているところを選びました

→いよぎんは「株と債券」、ヨシコンは「不動産」、電源開発は「発電所」、三井物産は「資源」。どんな時代になっても最後は資産を持つところが強いです。今後インフレになり物価が上がっていくなら、現金を多く保有しているところよりも資産を持っている会社の方が強くなると予想しています。逆に再び日本がデフレになっても、いよぎんは債券の利息収入、ヨシコンは賃貸収入、電源開発は電気の継続収入があります。その代わり三井物産は大ダメージになりますが、石油や金属資源を扱う日本で数少ない優良企業です。ここも分散の一角として大切。

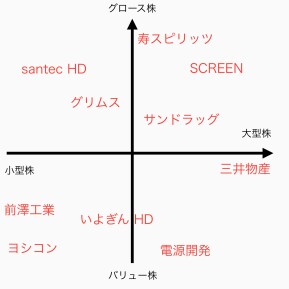

◾️大型株と小型株・グロース株とバリュー株をバランス良く配分しました

→2018〜2021年は小型グロース株優位、2022年〜2024年は大型バリュー株優位と特性によって成績もバラバラでした。さらにこれからはどんな株がブームになるのかわかりません。なので、これからを予想するのではなく「全方位の優良株を買っておく」という戦略が有効でしょう。

ポートフォリオの中身をグロース↔︎バリュー、大型↔︎小型という4つのマトリックスに分けてみました。視覚的にわかりやすいと思います。

いかがだったでしょうか?

月初めにいつも書いているnoteの記事と同じくらいの熱量で執筆しました✨

メンバー限定noteでは潤いバリュー株の「のあ超推し10銘柄」、シワシワバリュー株の「のあの犬10銘柄」を毎月ファンダメンタルズを確認して更新しています。

今回は「投資の先輩」用にバランスを考えて、あえて10銘柄に絞って作ってみました。

参考になったら幸いです✨